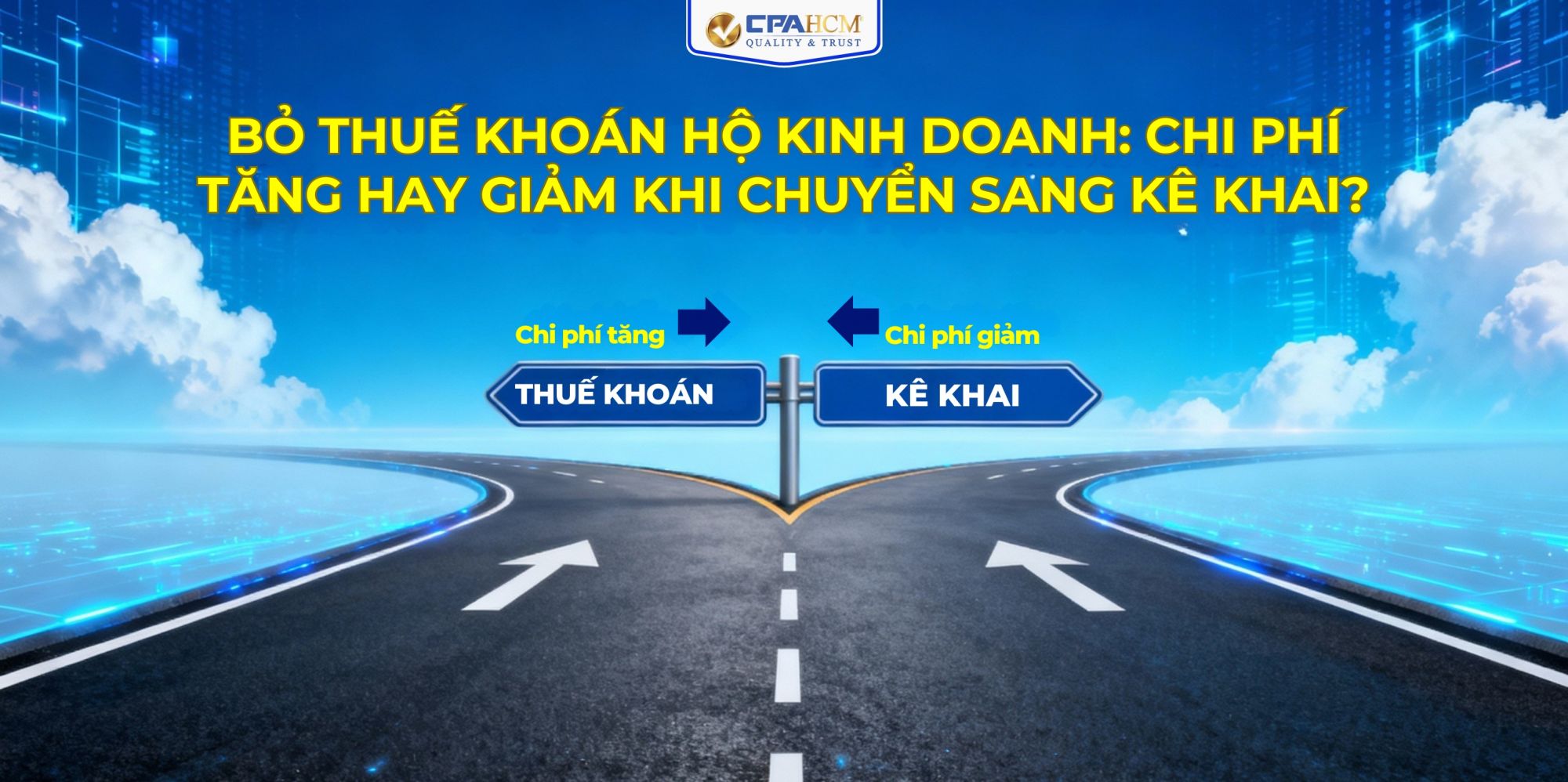

BỎ THUẾ KHOÁN HỘ KINH DOANH: CHI PHÍ TĂNG HAY GIẢM KHI CHUYỂN SANG KÊ KHAI?

Từ ngày 1/1/2026, chính sách thuế tại Việt Nam chính thức bước sang một giai đoạn mới: bỏ thuế khoán hộ kinh doanh và áp dụng kê khai thuế theo doanh thu thực tế. Đây là một bước chuyển quan trọng, tác động trực tiếp đến chi phí thuế, cách quản lý tài chính, và chiến lược phát triển dài hạn của hộ kinh doanh. Sự thay đổi này không chỉ là vấn đề pháp lý mà còn là cơ hội để hộ kinh doanh nâng cấp mô hình hoạt động, minh bạch hóa sổ sách, đồng thời giảm thiểu rủi ro về thuế.

1. Thuế khoán – lợi ích cũ và hạn chế lâu dài

Trước đây, thuế khoán được đánh giá cao vì sự đơn giản. Hộ kinh doanh chỉ cần đóng thuế dựa trên mức doanh thu ước tính, không phải lập sổ sách chi tiết, và thủ tục hành chính nhẹ nhàng. Phương pháp này giúp các hộ kinh doanh nhỏ tiết kiệm thời gian và chi phí, phù hợp với các mô hình kinh doanh truyền thống, vốn vận hành dựa trên “gia đình quản lý”.

Tuy nhiên, nhược điểm của thuế khoán là không phản ánh đúng lợi nhuận thực tế. Hộ kinh doanh có chi phí lớn nhưng doanh thu thấp vẫn phải đóng theo mức cố định, dẫn đến chi phí thuế không công bằng. Ngược lại, hộ doanh thu cao phải đóng thuế thấp hơn khả năng thực tế, tạo ra bất cập về công bằng trong thuế. Ngoài ra, việc thiếu sổ sách minh bạch cũng hạn chế khả năng mở rộng kinh doanh, vay vốn ngân hàng hay hợp tác với các doanh nghiệp lớn.

Chính vì những hạn chế này, Nhà nước quyết định chuyển sang phương pháp kê khai thuế theo doanh thu thực tế. Đây là bước đi quan trọng giúp hộ kinh doanh minh bạch hóa tài chính, đồng thời tạo nền tảng để phát triển bền vững.

2. Quy định mới từ 01/01/2026

Theo quy định mới, tất cả hộ kinh doanh sẽ kê khai thuế dựa trên doanh thu thực tế, không còn áp dụng thuế khoán. Ngưỡng miễn thuế GTGT và thuế TNCN được nâng từ 100 triệu lên 200 triệu đồng mỗi năm. Hóa đơn điện tử bắt buộc áp dụng cho các hộ có doanh thu từ 1 tỷ đồng trở lên. Đồng thời, hộ kinh doanh được phân nhóm quản lý thuế theo doanh thu để áp dụng phương pháp kê khai phù hợp, giúp giảm rủi ro sai sót và truy thu.

Điều này tạo ra sự thay đổi rõ rệt: các hộ kinh doanh nhỏ vẫn được hưởng ưu đãi miễn thuế nếu doanh thu thấp, trong khi các hộ doanh thu cao phải kê khai chi tiết, phản ánh đúng lợi nhuận và nghĩa vụ thuế thực tế.

3. Chi phí thuế sẽ thay đổi như thế nào ?

3.1. Chi phí có thể tăng khi nào?

Chi phí thuế có xu hướng tăng trong một số tình huống điển hình. Trường hợp đầu tiên là khi doanh thu thực tế vượt mức doanh thu khoán cũ, ví dụ một cửa hàng bán lẻ có doanh thu 600 triệu mỗi năm nhưng trước đây đóng thuế khoán chỉ 12 triệu. Khi kê khai theo doanh thu thực tế, số thuế phải nộp có thể lên đến 25 triệu, tăng gấp đôi.

Ngoài ra, việc kê khai theo doanh thu thực tế còn có thể phát sinh các loại thuế khác như GTGT và TNCN nếu doanh thu vượt ngưỡng. Một ví dụ khác là hộ kinh doanh dịch vụ ăn uống có chi phí nguyên liệu lớn nhưng không có hóa đơn đầy đủ; khi kê khai doanh thu thực tế mà không trừ được chi phí hợp lý, số thuế phải nộp cũng tăng cao hơn so với trước đây.

Sai sót trong kê khai hoặc thiếu chứng từ hợp pháp là lý do phổ biến dẫn đến truy thu và phạt bổ sung. Nhiều hộ kinh doanh chưa quen kê khai điện tử hoặc chưa có sổ sách chuẩn hóa dễ gặp rủi ro này, khiến chi phí thuế thực sự vượt quá dự tính ban đầu.

3.2. Chi phí thuế có thể giảm khi nào?

Ngược lại, hộ kinh doanh vẫn có cơ hội giảm chi phí thuế nếu khai thác đúng quy định. Với doanh thu dưới 200 triệu đồng mỗi năm, hộ kinh doanh sẽ được miễn GTGT và TNCN, nghĩa là số thuế phải nộp gần như bằng 0, khác hẳn với mức cố định trước đây.

Việc kê khai theo doanh thu thực tế cũng giúp các hộ kinh doanh tận dụng chi phí hợp lý. Ví dụ, một cửa hàng quần áo có doanh thu 180 triệu nhưng chi phí nhập hàng, thuê nhân viên và vận chuyển đã lên tới 100 triệu. Khi kê khai theo doanh thu thực tế, số thuế sẽ tính trên lợi nhuận ròng, nhờ đó giảm đáng kể.

Hỗ trợ từ phần mềm kế toán và hóa đơn điện tử giúp hộ kinh doanh theo dõi chính xác doanh thu, chi phí, đồng thời giảm chi phí thuê kế toán bên ngoài và hạn chế rủi ro truy thu. Những hộ kinh doanh áp dụng đúng quy trình và chứng từ hợp lệ sẽ tối ưu hóa chi phí thuế mà không gặp trở ngại.

4. Yếu tố quyết định chi phí thuế tăng hay giảm

Sự thay đổi chi phí thuế phụ thuộc chủ yếu vào doanh thu thực tế, khả năng trừ chi phí hợp lý, và quản lý chứng từ. Nếu doanh thu cao, thiếu chứng từ hợp lệ hoặc sổ sách không chuẩn, chi phí thuế sẽ tăng. Ngược lại, doanh thu thấp kết hợp chi phí hợp lý và chứng từ đầy đủ sẽ giúp giảm thuế.

Mức thuế suất áp dụng đúng theo ngành nghề và phân tách rõ ràng tài chính cá nhân – kinh doanh là những yếu tố giúp hộ kinh doanh kê khai chính xác, tối ưu chi phí và tạo nền tảng phát triển bền vững.

5. Ví dụ minh họa

Hộ kinh doanh A chuyên bán đồ ăn vặt, doanh thu hàng năm khoảng 500 triệu, chi phí nhập nguyên liệu và thuê nhân viên 300 triệu. Trước đây, thuế khoán áp dụng là 15 triệu/năm. Khi chuyển sang kê khai theo doanh thu thực tế, nếu không tính chi phí hợp lý, thuế phải nộp có thể lên đến 50 triệu, tăng gấp ba. Tuy nhiên, khi sử dụng phần mềm kế toán, khai báo chi phí đúng theo hóa đơn hợp lệ, số thuế thực nộp chỉ khoảng 20 triệu, thấp hơn mức trước đây nhiều so với tổng doanh thu và chi phí.

Một ví dụ khác là hộ kinh doanh B có doanh thu 150 triệu/năm, chi phí nhập hàng 50 triệu. Trước đây, mức thuế khoán cố định là 12 triệu. Khi chuyển sang kê khai doanh thu thực tế, hộ này được miễn thuế GTGT và TNCN, nghĩa là số thuế phải nộp gần như bằng 0, giúp tiết kiệm chi phí đáng kể.

Những ví dụ này cho thấy việc kê khai theo doanh thu thực tế có thể vừa tăng, vừa giảm thuế, tùy vào quản lý sổ sách, chi phí và doanh thu thực tế.

6 .Hộ kinh doanh cần làm gì để tối ưu chi phí Thuế

Hộ kinh doanh cần nộp hồ sơ chuyển đổi, lập biên bản kiểm kê hàng tồn kho, áp dụng phần mềm kế toán, ghi chép đầy đủ sổ sách và chứng từ theo quy định. Chủ hộ cần chủ động học hỏi nghiệp vụ kế toán – thuế hoặc nhận tư vấn chuyên sâu. Việc tách bạch tài chính cá nhân và kinh doanh, áp dụng hóa đơn điện tử, ghi sổ sách chuẩn hóa sẽ giúp kê khai thuế chính xác và tối ưu chi phí.

CPA HCM – Đồng hành tối ưu hóa thuế

CPA HCM cung cấp dịch vụ hỗ trợ hộ kinh doanh chuyển đổi từ thuế khoán sang kê khai theo doanh thu thực tế. Chúng tôi chuẩn hóa sổ sách, hóa đơn, chứng từ, tư vấn chi phí hợp lý, hướng dẫn phần mềm kế toán và kê khai điện tử. Với những hộ muốn chuyển lên doanh nghiệp TNHH, CPA HCM phân tích lợi ích – chi phí, lập kế hoạch chuyển đổi tối ưu và tận dụng ưu đãi thuế TNDN, giúp khách hàng giảm thiểu rủi ro và tối ưu hóa nghĩa vụ thuế.

Hãy liên hệ CPA HCM ngay hôm nay để biến thay đổi trong chính sách thuế thành lợi thế kinh doanh. Hotline 1900 0380. Đồng hành cùng CPA HCM, hộ kinh doanh sẽ tối ưu chi phí thuế, minh bạch sổ sách và nâng tầm hoạt động kinh doanh.

Tin cùng chuyên mục

TỔNG HỢP GIẢI ĐÁP CHI PHÍ TIỀN LƯƠNG THEO NGHỊ ĐỊNH 320/2025/NĐ-CP & LUẬT BHXH 2024

NHỮNG ĐIỀU CẦN LÀM SAU KHI THÀNH LẬP DOANH NGHIỆP NĂM 2026

BẠN MỞ CÔNG TY ĐỂ KINH DOANH, HAY ĐỂ ĐAU ĐẦU VÌ KẾ TOÁN?

5 SAI LẦM PHỔ BIẾN KHI THUÊ KẾ TOÁN DOANH NGHIỆP NHỎ VÀ CÁCH PHÒNG TRÁNH

Cập nhật chính sách Thuế mới ảnh hưởng đến doanh nghiệp Năm 2026

DỊCH VỤ KIỂM TOÁN BÁO CÁO TÀI CHÍNH LÀ GÌ? DOANH NGHIỆP NÀO BẮT BUỘC KIỂM TOÁN?

ĐIỂM MỚI TRONG XỬ PHẠT VI PHẠM THUẾ & HÓA ĐƠN: SO SÁNH NGHỊ ĐỊNH 125 VÀ NGHỊ ĐỊNH 310 (2025)

04 CHÍNH SÁCH ƯU ĐÃI DÀNH CHO HỘ KINH DOANH THEO NGHỊ QUYẾT 198/2025/QH15

DỊCH VỤ RÀ SOÁT & QUYẾT TOÁN THUẾ CHO BAN QUẢN TRỊ CHUNG CƯ – CPA HCM